PTA产能过剩 期价熊途漫漫

1、需要关注的宏观影响因素

全球宏观状况将不可避免地影响到商品价格的走势。总的来看,2014年值得投资者关注的有可能影响PTA行情发展的宏观因素包括:

(1)欧美经济复苏进程将直接影响到PTA终端出口需求;

(2)国内经济状况将直接影响PTA终端国内需求;

(3)美联储QE退出节奏。QE问题主要影响国际资金流动以及国际商品价格,并传导至国内商品市场从而影响PTA价格。美联储于12月宣布QE规模每月缩减100亿美元,后续仍需密切关注QE退出节奏以及预期;

(4)国内的货币政策,特别是资金面状况。

2、成本与利润分析

国际能源署12月11日发布报告称,考虑到美国方面的消费量反弹至五年以来的最高水平,2014年全球的石油需求将会相比之前的预期高出很多。随着需求从第二季度开始结束连续八个季度下降的趋势,绝大多数工业化国家的石油产品库存都大幅下降。报告指出,全球需求2014年将达到每天9240万桶。这个最新的估算结果要高于上个月报告中给出的每天24万桶的增长预期。

此外,在伊朗和全球大国达成核项目的阶段性协议之后,石油产出国地区的地缘政治风险有所下降。总体来看,2014年原油出现大幅上涨或者下跌的可能性都不大。

2013年PTA企业总体处于亏损状态,预计2014年这种局面仍将维持。考虑到PTA行业的集中度很高,PTA生产企业往往对下游具有较强的定价能力,基本可以控制对下游的利润分配,因此PTA生产企业的限产保价能力还是比较强的。在生产利润长期处于亏损状态下,只要企业严格执行限产计划,控制产品供应量,稳定供需平衡,则PTA价格进一步下行的空间并不是很大。

从产业角度来看,2013年全年PTA和下游聚酯切片利润一直处于亏损或亏损的边缘,而PX的利润则相对较高。目前,整个行业的利润已经处于一个较低的水平,并且维持了较长一段时间,在需求和心理上,都有适度回升的要求。预计2014年PTA产业链的总利润水平会有所回升。

值得注意的是,2013年终端纺织制造业在出口有所回暖和棉价(19770, -50.00, -0.25%)差高位窄幅波动下,行业效益有所回升,纺织制造业1-10月份行业利润增速回升至21.5%,服装制造业1-10月份行业利润增速回升至11.6%,此外纺织制造业的固定资产投资增速亦明显回升。这种回升势头在2014年有望得到延续,这或许能够带动PTA下游需求的部分回暖,进而提升产业链的利润水平。

图1:PTA生产利润

数据来源:WIND中信建投期货

3、供需分析

2013年国内PX产能约为1100万吨,加上全年860万吨的进口量,总的供应量达到1960万吨,(折合PTA当量大约3000万吨)。2013年全年PTA产能约3300万吨,产量预计在2465万吨。2013年下游聚酯产能4000万吨(折合PTA当量3440万吨),由于下游市场持续疲弱,全年平均开工率基本维持在72%左右,因此实际对PTA的需求量大约在2450万吨,可以看到至2013年年末,PX供需紧张的局面已经发生改变,目前已经处于基本平衡,甚至略显宽松的局面,而PTA的供需基本处于平衡状态。

PX新产能情况来看,2014年预计国内仍将有287万吨新产能投放,折合PTA当量大约439万吨。而亚洲PX则会有更大的新产能投放,沙特、印度、新加坡、韩国等产地都有新装置投产计划,总计大约在545万吨,折合PTA当量大约835万吨。总的来看,2014年亚洲PX产能新增数量较多,PX的供应总体将由供应紧张向供应宽松逐步转变。

从PX的进口看,2013年1-10月份,PX累计进口742.04万吨,同比大幅增长231.4万吨,增幅高达45%。近几年国内PTA产能大幅增加,而PX产量增长相对缓慢,而国外PX产能增加,价格有所下降,是2013年PX进口大幅增加的一个重要原因。此外,进口PX的关税低于直接进口PTA的关税,也使得不少国内企业选择更多的进口PX。预计2014年PX的进口量仍将保持在较高水平。

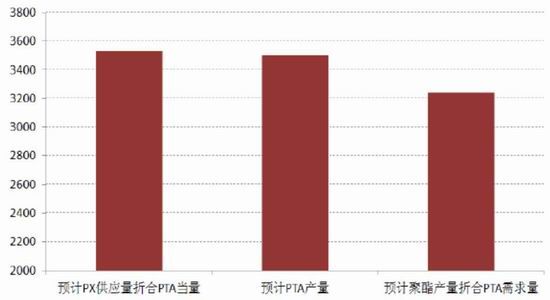

总的来看,2014年国内新增PX产能预计在297万吨,总产能达到1397万吨;进口按照增加5%计算,全年预计910万吨,总体2014年PX供应量可以达到2237万吨,折合PTA当量在3530万吨。2014年国内PTA新增产能在1510万吨左右,总产能达到4800万吨左右,产量预计在3500万吨左右。2014年PX供应紧张的局面将会发生改变,在未来两年内,PX很有可能步PTA后尘,由紧张转为过剩。

近年来PTA进口量逐年减少,2013年基本维持在月进口量20万吨以下的低位,预计这种局面在2014年仍将维持,全年进口量大约在220万吨左右。2014年聚酯装置已知投产计划为760万吨,总产能大约在4760万吨,产量预计在3770万吨,折合PTA需求量大约是3240万吨。PTA的供需总体仍将保持较为宽松的状态。

表1:2014年国内PX新增产能计划(单位:万吨)

数据来源:卓创中信建投期货

表2:2014年亚洲PX新增产能计划(单位:万吨)

数据来源:卓创中信建投期货

图2:PX月度进口量

数据来源:WIND中信建投期货

表3:2014年国内PTA新增产能计划(单位:万吨)

数据来源:卓创中信建投期货

图3:PTA月度进口量

数据来源:WIND中信建投期货

图4:2014年PX、PTA、聚酯产能预测

数据来源:卓创中信建投期货

图5:2014年PX、PTA、聚酯供需预测(折成PTA当量)

数据来源:卓创中信建投期货

二、2014年PTA价格走势展望

综合来看,2014年的利多因素包括:第一,限产保价。目前PTA处于亏损状态,而且这种情况已经维持了较长时间,PTA企业很有可能在2014年通过限产保价的方式,来阶段性地提振PTA的价格。第二,需求旺季的提振作用。2014年的利空因素包括:第一,PTA产能继续扩张,2014年PTA供需或将进一步向过剩转化。PTA整体价格重心有可能进一步下降。第二,PX产能从偏紧转为宽松,价格有进一步下行的空间,这使得PTA失去了一个最重要的价格支撑因素。

整体上看,PTA依然处于熊市之中,产能过剩和原料端走弱,将有可能使PTA长期处于弱势之中,而下游需求旺季和企业限产措施等因素,则有可能阶段性地提振PTA的价格。策略上仍然坚持逢高沽空操作,技术面关注7000一线的强支撑位。

图6:2014年PTA将考验7000一线的强支撑位

数据来源:中信建投期货