2015上半年化纤行业利润增速最快 涤纶贡献最大

“原标题:利润增速最快涤纶贡献最大—上半年化纤行业运行经济情况解析”

今年上半年,化纤行业运行总体表现良好,具体表现为:行业平均开工率同比有所提高,产量增速有所加快;利润同比大幅增加,特别是二季度增加较为明显;固定资产投资平稳增长。在纺织各子行业中,化纤行业利润总额同比大幅增长50.59%,至140.7亿元,成为利润增速最快的子行业,只是行业亏损面仍达23.36%,企业赢利能力两极分化现象明显(见图1)。

运行情况

产量同比增长11.63%

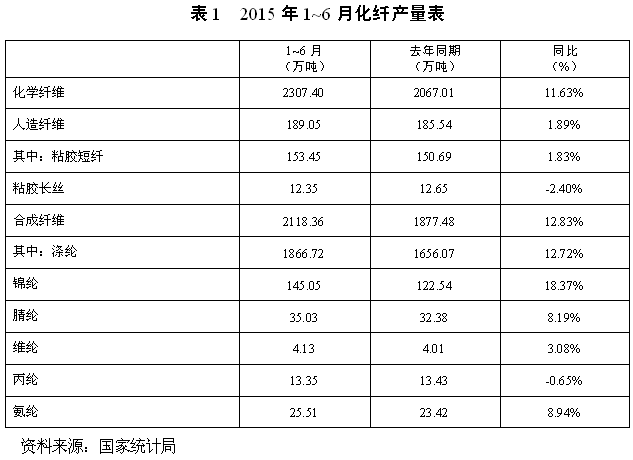

据国家统计局统计,1~6月化纤产量2307.4万吨,同比增长11.63%,增速比去年同期提高4.11个百分点。其中,涤纶产量同比增长12.72%,增速提高4.99个百分点;锦纶产量同比增长18.37%,增速提高5.87个百分点(见表1)。化纤产量增长速度的提高,一方面是由于去年同期基数较低,而2014年新增产能的释放在今年的产量上得到体现;另一方面是由于今年上半年化纤行业运行情况确实好于去年同期,开工率有所提高。

一季度,由于春节因素,化纤行业开工率普遍下降。节后,涤纶、锦纶等主要行业的开工率回升较快,4~5月份,涤纶长丝行业开工率提升至85%以上。但随着淡季的到来,5月中下旬开始开工率又出现明显下降,6月底,涤纶长丝开工率降至75%以下。

合成纤维价格低位盘整

经历去年原油价格大幅下跌之后,化纤产品特别是合成纤维产品价格跌至历史较低水平,今年上半年处于低位盘整。

接二连三的突发事件对涤纶市场行情影响较大,4月份涤纶产品价格快速攀升,5月份之后,短期刺激性利好释放完毕,加之下游需求低迷,涤纶产品价格出现持续下跌(图2)。

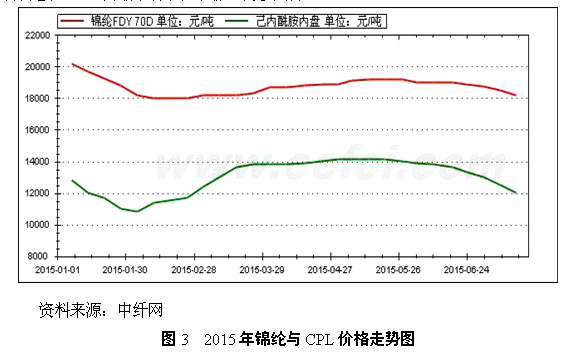

锦纶由于供需相对宽松,产品价格在春节前持续下降,节后回升缓慢,同样是在5~6月份因需求不振出现下跌(图3)。

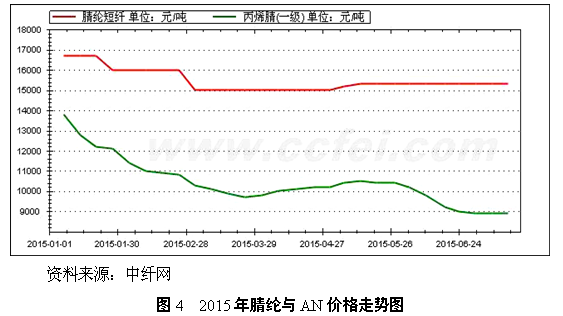

腈纶的供应与需求多年保持稳定,腈纶企业近几年在产品开发方面也做了很多努力,因此腈纶价格相对平稳。而原料AN由于产能增加而导致价格下降,因此腈纶的加工空间放大,上半年腈纶生产企业全部实现赢利(图4)。

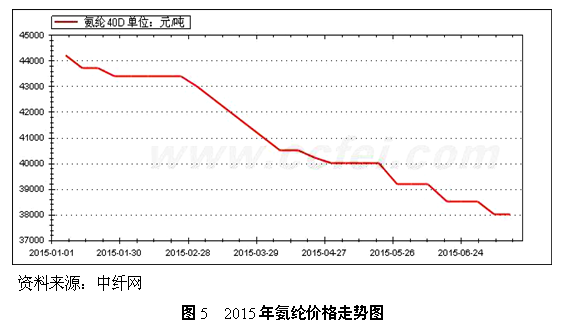

氨纶晚于化纤其他品种进入调整期。今年上半年新增产能较多,氨纶价格持续下降,并且没有止跌的迹象。二季度跌幅扩大,但原料价格跌幅不及氨纶,氨纶厂家利润空间不断被压缩,6月末40D产品已无利润。氨纶行业整体开工率下滑,库存增加(图5)。

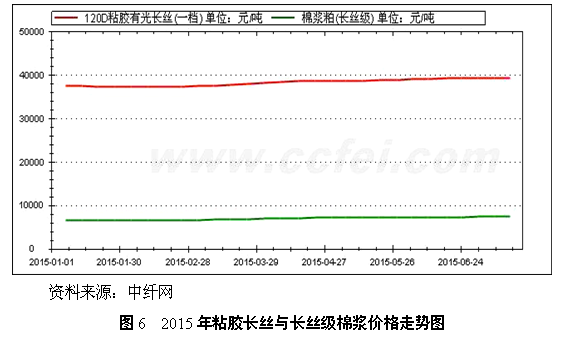

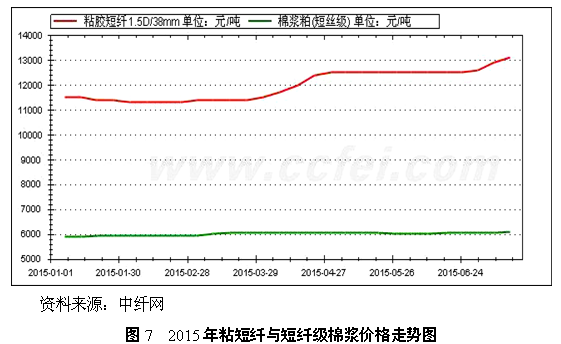

今年上半年粘胶纤维行业运行明显好转,长丝和短纤价格都有较大上涨。一方面是因为供应面偏紧,更重要的是打开了下游市场。化纤在棉纺行业的应用延续了前两年高棉价时期的势头,纱企在纯化纤纱和混纺纱的开发和生产上取得成效,加大了化纤的使用比例,消费者对化纤和混纺制品的接受度也越来越(图6、7)。

值得指出的是,随着国家对环保整治力度的不断加大,化纤有色产品(黑色除外)显现出优势,大大节省了后整理的成本,更重要的是对节能减排的意义重大。无论是直纺、切片纺还是再生工艺,生产的色丝的价格和效益都好于同类常规产品,2014年销量增长40%左右,利润率在8%以上。

利润增速为子行业中最快

国家统计局数据显示,二季度化纤行业经济效益继续好转。1~6月份,化纤行业工业增加值增长速度为12.0%,比全国规上工业增加值增速的6.3%高5.7个百分点。化纤行业实现利润总额140.7亿元,同比增长50.59%,是纺织子行业中增速最快的行业,但行业亏损面达23.36%,说明企业赢利能力两极分化明显。行业亏损面同比收窄1.11个百分点,比一季度收窄4.24个百分点。

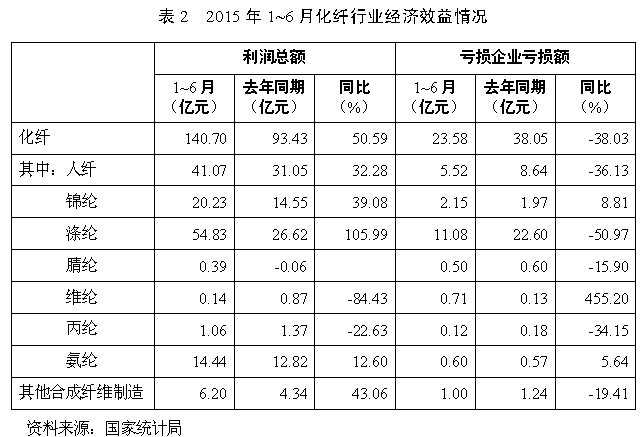

涤纶行业对化纤全行业利润贡献最大,实现利润总额54.83亿元,同比增加了1.06倍;其次是人纤行业,包括利润率较高的醋酸纤维,粘胶纤维效益也出现好转;氨纶行业利润增速相比去年明显下滑,随着价格下跌,利润空间被大幅压缩(见表2)。

从化纤行业运行质量来看:1~6月,行业赢利能力明显增强,销售利润率达4.05%,同比提高1.29个百分点;平均负债水平有所下降,偿债能力略有提高;资金使用效率略有下降。但是6月份大部分指标比1~5月有所转差,说明6月份化纤行业运行质量下滑(见表3)。

库存方面,上半年,化纤产品库存变化大致呈现两个明显的波段,4月末是大部分产品的库存低点。1月份至春节前,化纤和纺织企业都逐渐进入减产节奏,化纤企业开工率逐渐降低,以减库存为主;从春节至3月份,下游需求低迷,化纤企业库存有所增加。4月份随着节后需求的恢复,加上PX等突发事件对市场的影响,化纤产品特别是涤纶的库存快速下降。但5月份开始又快速回升(见表4)。

投资方面,化纤行业新开工项目数自4月份扭转了负增长的态势,反映出行业发展信心较一季度有所增强,但实际只完成投资额小幅增长2.54%,增速比去年同期明显下降。氨纶和锦纶行业投资增长仍然偏快,需要重点关注。

关注问题

新增产能压力较大

2015年,化纤新增产能压力依然较大,但相比前两年,投资节奏有所放缓。初步统计,2015年聚酯计划新增产能约360万吨,上半年已投产193万吨,其中大部分集中在3月份投产,二季度仅有一套25万吨装置投产。其余项目将根据市场情况调整进度,部分项目可能推迟投产。

再生纤维行情低迷

国际原油价格经过去年的大幅下跌之后,今年一季度低位盘整,4月份供需关系有所改善,整体走势较为强劲。5、6月份在60美元1桶上下盘整,6月下旬开始较快回落,目前已接近50美元/桶。石油市场不确定性导致油价难涨难跌,波动频繁。

由于原油价格低迷,作为石化下游产品的聚酯涤纶产品价格也处于低位运行,再生化纤产品价格受原生产品打压,但瓶片价格没有同步下跌,因此压缩了再生纤维的利润空间。再生纤维在6月份出现全行业亏损,在未改变财税政策及打击违规原料处理的前提下,预计将持续亏损。再生纤维行业有待进一步规范,消费者也应转变对再生纤维的消费理念。

贸易摩擦进一步加剧

随着化纤产品出口增加,化纤行业贸易摩擦加剧,反倾销案件频发。2015年以来,他国对我国化纤产品发起的反倾销调查或日落复审案件8起,我国对他国发起反倾销调查案件1起。我国化纤行业应进一步规范进出口市场秩序,企业应努力提高出口产品附加值和竞争力,避免单纯依靠价格竞争,同时也应用好政策和法律来扶持国内化纤市场。

锦纶业赊销欠款严重

困扰行业多年的赊销及应收款问题一直是影响锦纶行业健康发展的顽疾。8家龙头企业2014年销售额160亿元,其中欠款30亿元,占销售额的18.75%。巨额应收款导致锦纶企业增加银行负债和财务费用,增加了企业的经营风险。今年上半年,中国化纤协会经调研,向锦纶企业发出倡议书并向下游用户发出公开函,呼吁清理欠款,共同维护锦纶产业链的健康运行。

后市预测

效益增速将有所回落

下半年,国内外经济增长压力仍然较大,预计全球经济继续保持弱复苏态势。国内经济随着一系列稳增长政策逐步见效,全年GDP预计增长7%。纺织行业预计保持平稳发展,行业增长基本可保持上半年水平。从原料角度看,原油供应充足,油价低位震荡,PTA产能增长放缓,预计有两套新装置将在年末投产,对今年的行情影响不大。另受PX成本支撑,PTA价格下探空间有限。

综合判断,化纤行业仍处于筑底阶段,但随着去年下半年基数增大,今年下半年生产和效益等指标增长速度会比上半年有所回落。

- 生意社:11月19日浙江联达化纤涤纶POY价格暂稳 (11-19 11:07)

- 生意社:11月11日山东地区涤纶短纤市场行情偏弱 (11-11 16:51)

- 生意社:11月11日福建地区涤纶短纤市场行情稳中偏弱 (11-11 16:46)

- 生意社:11月11日江浙地区涤纶短纤市场行情小幅下调 (11-11 16:42)

- 生意社:11月4日浙江联达化纤涤纶POY价格暂稳 (11-04 15:10)

- 生意社:11月4日浙江古纤道绿色纤维涤纶FDY价格上调 (11-04 15:07)

- 生意社:11月3日山东地区涤纶短纤市场行情稳定 (11-03 17:06)

- 生意社:11月3日福建地区涤纶短纤市场行情稳定 (11-03 17:05)